畜牧业上半年供应格局分化,下半年需求支撑增强

栏目:行业动态

发布时间:2023-08-01

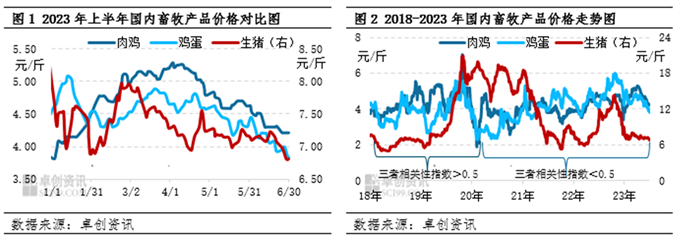

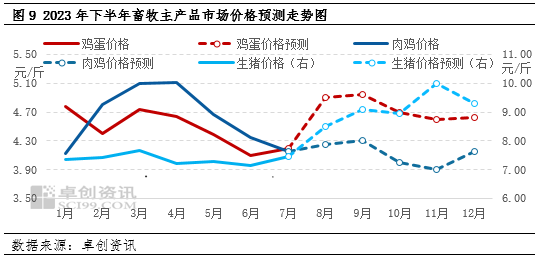

2023年上半年生猪、白羽肉鸡及鸡蛋市场价格均呈先涨后降走势,受行业供需基本面以及成本面支撑,上半年畜牧主产品均价皆高于去年同期。下半年白羽肉鸡市场供需关系趋于宽松,预计价格或整体震荡下探;生猪及鸡蛋市场供需关系或收紧,预计价格将保持上涨走势。

我国是肉类生产大国,也是消费大国。近年来伴随经济发展,传统肉类消费结构虽然有所转变,但肉类消费习惯仍以红肉为主、白肉为辅,生猪、肉鸡及鸡蛋成为畜牧行业的主力军。纵观近五年市场价格波动可以看出,2018-2019年由于生猪供应缺口较大,猪价进入上行周期,其他畜禽产品的替代作用增强,需求量增加驱动价格上涨,形成以猪价为中心畜禽产品价格共振上涨的局面,白羽肉鸡、鸡蛋及生猪价格的相关性系数均在0.5以上,属于中度正相关关系。2022年起伴随生猪产能逐步恢复正常,猪价高位回落,三者之间的相关性系数下降至0.5以下,各行业回归自身供需基本面。

上半年国内畜牧主产品生猪、肉鸡及鸡蛋市场价格均呈先涨后跌走势,市场均价分别为7.32元/斤、4.21元/斤、4.50元/斤,同比涨幅分别为2.98%、12.20%、3.69%。其中肉鸡及鸡蛋价格整体中高位运行,主要原因是供需关系偏紧。上半年白羽肉鸡及鸡蛋价格高点均创下近十年同期新高,主要影响因素包括供应紧张、市场需求提升、成本高位;生猪价格涨至高点,主要是春节假期提振,民众消费意愿逐步回升。上半年畜牧主产品价格低点出现的时间段虽有不同,但价格下跌的主要原因在于市场需求下降。

生猪市场:2023年上半年行情处于磨底阶段

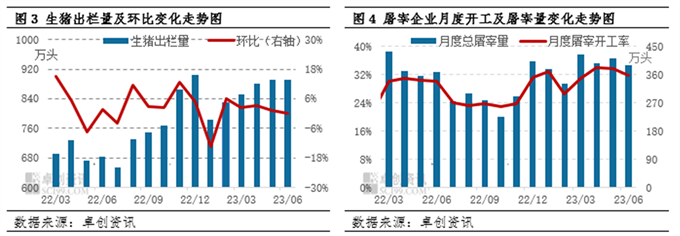

上半年生猪供应格局主线宽松,终端消费增幅空间相对有限,是导致上半年生猪价格处于中位偏低水平的主要原因。生猪出栏量作为直接影响生猪供应的主要指标,从图3可以看出,2023年166家样本企业生猪出栏量持续增加,出栏总量5137.51万头,较去年同期增加22.55%,除去1月份受春节假期影响,养殖场放假导致生猪出栏量减少,2-5月份生猪出栏量均显著高于2022年同期。截至6月末,样本规模养殖企业生猪出栏量891.86万头,较去年同期增加30.78%。需求方面,随着生猪出栏量的增加,猪肉供应能力随之提升,猪肉价格下降刺激终端消费量提升,2023年上半年全国重点生猪屠宰企业开工率及屠宰量整体呈现先增后减的走势。上半年屠宰企业平均屠宰量为19.02万头,同比增加4.65%;屠宰企业平均开工率为31.67%,同比上涨1.45个百分点。通过以上分析可知,上半年生猪出栏量短时减少后继续递增,但屠宰量呈现先涨后降趋势,市场处于供略大于求状态,是生猪价格先涨后降的重要原因。

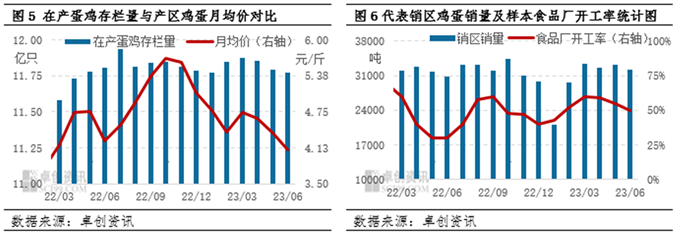

鸡蛋市场:上半年蛋价高开低走,创近十年同期新高

上半年在产蛋鸡存栏量先增后减,月末平均存栏量为11.82亿只,同比增加1.55%,较近五年均值下降2.96%。存栏量持续低于正常水平,是导致上半年蛋价出现极值的主要原因。需求先强后弱,二季度需求低于预期。一季度鸡蛋市场需求相对偏强,处于近年来同期高位,销区代表市场鸡蛋销量同比增加3.68%。二季度虽有清明、端午等节日支撑,但提振作用不及业者预期,且气温逐渐升高,6月份南方进入梅雨季节,下游采购量缩减,鸡蛋需求减弱。通过以上分析可知,在产蛋鸡存栏量变化幅度不大,始终低于正常水平,对蛋价持续形成利多支撑,而需求先强后弱,市场供需关系先紧后松,导致上半年鸡蛋价格高开低走。

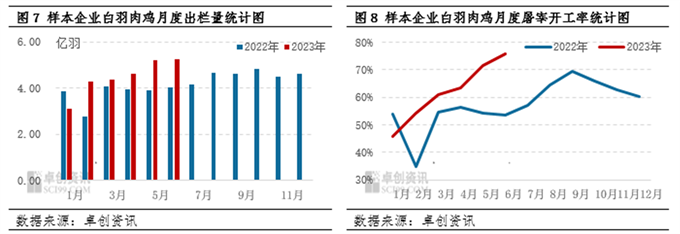

白羽肉鸡市场:上半年供需偏紧叠加成本支撑,助推肉鸡价格上涨

供应方面,上半年肉鸡出栏量主要由2022年11月至2023年4月在产父母代种鸡存栏量决定。据卓创资讯数据统计,2022年5月起,父母代鸡苗销量呈增加趋势,使得11月起新开产父母代种鸡数量较多,加之孵化盈利较为丰厚,孵化企业多主动延长种鸡产蛋周期,使得这一期间的在产父母代种鸡存栏量达3546.09万套,较去年同期增加13.06%。受此影响,孵化企业出苗量增多,进而导致今年上半年肉鸡出栏量较去年同期增多,上半年根据样本孵化企业推算的白羽肉鸡出栏总量26.78亿羽,较去年同期增加18.44%。需求方面,上半年样本屠宰企业平均开工率61.95%,较去年同期上涨10.78个百分点。主要原因是经济逐步恢复,鸡产品需求量增加,屠宰企业肉鸡屠宰量增多。成本方面,2023年上半年饲料及鸡苗价格较去年同期均有上涨,肉鸡养殖成本涨至23.85元/只,较去年同期增加21.37%。综合来看,上半年毛鸡出栏量同比增加,但开工率同比增幅较大,市场处供不应求状态,叠加成本同比上涨支撑,助推上半年毛鸡价格中高位运行。

展望下半年,影响畜牧产品价格走势的仍是供应、需求、成本三大因素。由于终端市场进入肉类需求传统旺季,行情运行的需求端驱动逻辑较为一致。下半年生猪供应量虽有收紧预期,但仍在正常水平之上,预计价格上涨动力不足;白羽肉鸡市场供需关系或趋于宽松,下半年价格或偏弱运行;鸡蛋市场供需关系或收紧,下半年市场价格有上涨空间。

生猪市场预测:供应方面,北方散户产能或有所去化,同时南方大规格肥猪存栏量降低,出栏量存在减少预期。需求方面,三季度终端消费或强于去年同期,而四季度的传统腌腊、灌肠旺季对猪价仍有较强的拉动。下半年在天气和疫病两方面的影响下,产能持续下降,猪价或高于上半年,四季度仍有短时拉涨的可能。综合来看,下半年随着生猪供应量的收紧,以及终端消费的缓慢复苏,供需格局或由供大于求向供小于转变,生猪行情或震荡偏强运行。卓创资讯预计下半年生猪均价为8.50元/斤,较上半年涨幅15.69%,主流价格运行区间7.50-10.00元/斤。

鸡蛋市场预测:通过养殖周期以及鸡苗销量推断,下半年在产蛋鸡存栏量理论值将整体增加,9月有望突破12亿只。下半年产蛋鸡存栏量缓慢增多,鸡蛋供应趋于宽松。通过季节性销售情况看出,下半年销区鸡蛋销量均大于上半年,环比增加9.85%-14.65%,峰值多出现在8月。整体来看,下半年鸡蛋供应量逐步增多,到四季度供应量将恢复到正常水平,而需求呈现先强后弱的季节性特点,预计下半年鸡蛋价格先涨后跌,均价较上半年走高,主流运行区间4.00-5.00元/斤,均价4.63元/斤。

白羽肉鸡市场预测:据卓创资讯数据分析,5月孵化环节集中换羽,且上半年父母代种鸡苗销量持续处中高位水平,因此下半年在产父母代种鸡存栏量或环比提升,预计样本企业出栏量总量30.22亿羽,较上半年增加12.85%。下半年国内经济进一步修复或提振鸡产品市场需求,但由于屠宰企业库容率较高,或抑制屠宰企业收购肉鸡积极性,因此下半年屠宰企业开工率有望上涨,但涨幅有限,预计平均开工率69.17%,较上半年上涨7.22个百分点。下半年养殖成本略增,对肉鸡市场有支撑作用。但市场供需格局由供不应求转变为供大于求,毛鸡价格有下滑可能,预计下半年白羽肉鸡均价为4.11元/斤,较上半年跌幅12.37%,主流价格运行区间4.00-4.20元/斤。

风险提示:上游种禽环节去产情况、外界气温变化(高温以及洪涝天气)以及非洲猪瘟疫情复发,或影响上游畜牧主产品产能变化。